Organização da área de crédito

Clientes Novo x Cliente Já Existente

A importância da organização da área de crédito é tão grande quanto a definição das regras de concessão.

Inegavelmente uma das mais óbvias segmentações dentro de uma área de crédito é a definição de fluxos distintos para cliente novo e clientes já existente.

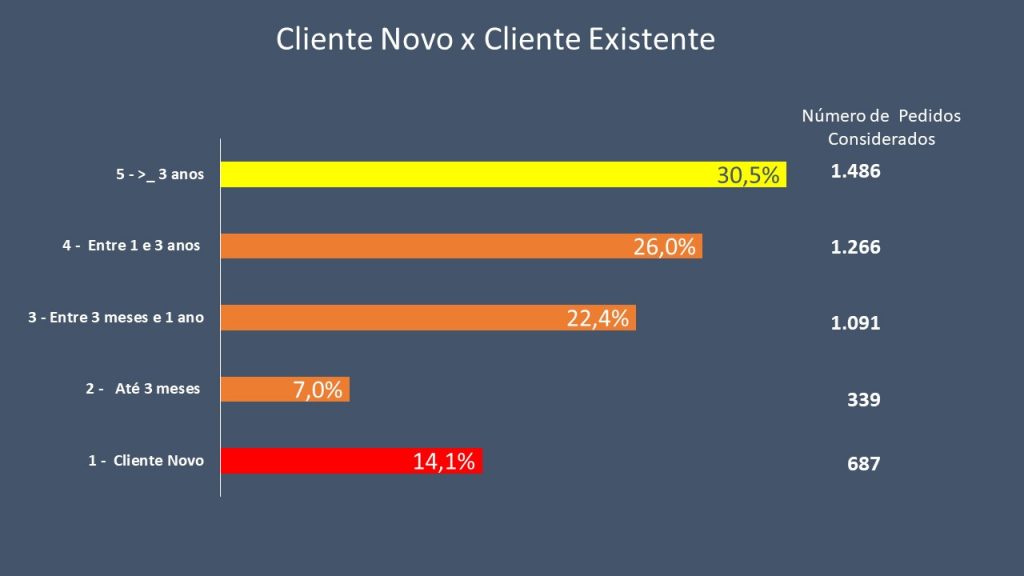

Vejamos neste gráfico um motivo claro para se atuar nesta direção:

Nesta empresa a área de crédito era extremamente enxuta e havia um grande problema relacionado ao tempo de resposta.

Vejamos ponto a ponto:

- Esteira de análise de crédito

De acordo com o gráfico, apenas 14% dos pedidos eram de clientes novos, e mais de 55% de clientes que estavam na base há pelo menos 1 ano.

Então fica clara que a quantidade de clientes antigos sobrecarregava desnecessariamente o crédito.

Para os pedidos mais antigos, o analista avaliava o histórico interno, confirmava se existia ou não débito/atrasos, e dependendo do cenário, efetuava nova consulta ao bureau de crédito.

O melhor seria se, para os clientes antigos houvesse um fluxo e para os clientes novos, outro fluxo.

Analistas mais experiências poderiam ser responsáveis pelos pedidos mais novos, pois eram justamente estes clientes, que apresentavam mais risco.

Para os clientes antigos, ferramentas de monitoramento ajudariam a desafogar a área de crédito, e garantir produtividade.

Limite de Crédito

O conceito de limite de crédito não era utilizado na integra, o que sobrecarregava a área de crédito. Sendo assim, vamos avaliar o resultado deste tipo de procedimento:

Os clientes novos possuíam um % de recebimento de 92,4%, enquanto que os clientes com mais de 3 anos, apresentavam uma performance de 97,5%, portanto, em ambos os casos haviam oportunidade de melhora.

Quando o cliente é novo o foco é obter maior conhecimento possível sobre ele, e isso demanda tempo e funcionários capacitados.

O Ideal é direcionar o maior tempo possível, para se atingir o objetivo de identificar o potencial de pagamento deste cliente, e com isso, definir um limite de crédito compatível.

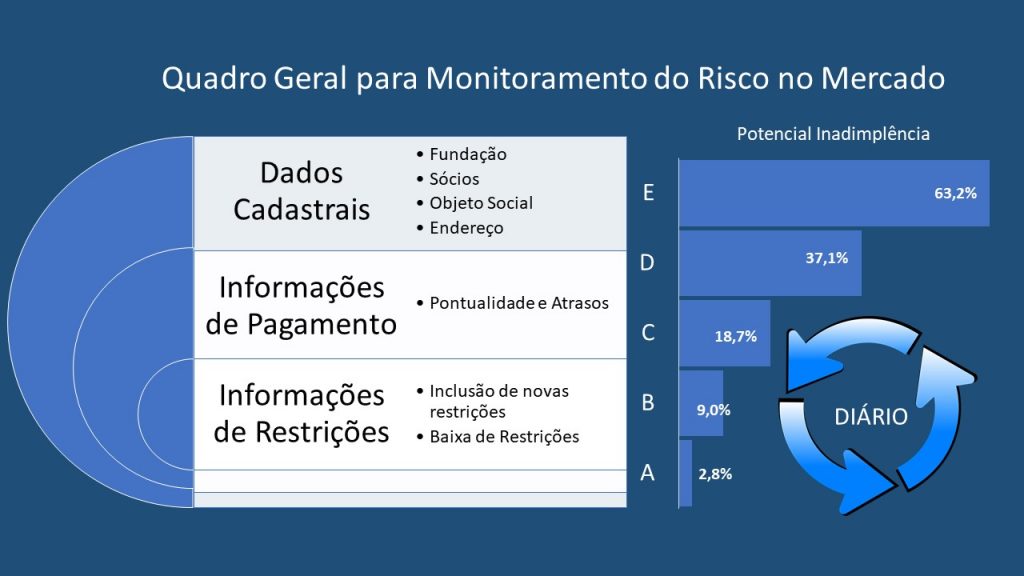

Para os clientes mais antigos, vale estudar a possibilidade de incluir o monitoramento do risco deste cliente no mercado.

Potencial de Inadimplência

Surpreendentemente, na visão do gestor, analisar 100% dos pedidos era uma forma de mitigar o risco. No entanto, fica claro que isso não ocorria.

Havia menos produtividade e menos resultado.

Desta forma, imagine como a vida deste gestor ficaria mais fácil se fosse possível identificar:

- de forma automática e diária, , o potencial de inadimplência no mercado de cada cliente da base;

- se apenas os clientes que registraram alteração no seu perfil, fossem direcionados para análise?

- se fosse possível potencializar os limites daqueles clientes com ótimo histórico de forma mais automática?

- aumento de risco e bloqueio automático para novos pedidos.

- como sua base está se crescendo e se movimentando: está aumentando ou diminuindo a participação de bons pagadores?

Gerenciamento de Carteira

Caso você tenha interesse em conhecer um pouco mais sobre ferramentas de crédito, entre em contato conosco.

Poderemos contribuir para implementar soluções que irão ajudar sua empresa a obter maior controle sobre a inadimplência, sem causar impacto negativo sobre as vendas.

Um abraço

Alcimere Noventa