Segmentação do contas a receber

Realizar a segmentação do contas a receber é uma das melhores maneiras de se medir e aprimorar os processos de crédito e cobrança.

Ainda assim, esta prática não é utilizada em larga escala nas áreas financeiras das indústrias e empresas não financeiras.

Principalmente quando o assunto é crédito e contas a receber.

Antes de mais nada, para fazermos esta afirmação,foram realizados vários estudos através dos quais identificamos:

- que a maior parte do cálculo de indicadores é efetuada sobre o todo (base total em aberto, base total de faturamento, etc)

- na maioria as empresas trabalham com os resultados de médias

- que as empresas trabalham sem visão do risco do cliente

- não possuem fluxos diferenciados para análise de crédito ou de cobrança

Em nossos projetos de consultoria, foram justamente a segmentação que nos ajudou a entender, identificar e propor soluções para problemas que até então não estavam sendo mapeados.

Seus clientes não são iguais

Ao não efetuar segmentação, presume-se que a inadimplência é igual para todos. Que os procedimentos devem ser iguais para todos. Que os analistas são iguais. Que as regiões são iguais. Que os clientes são iguais.

Sua base de clientes está em constante alteração

As bases das empresas são compostas por cada cliente aprovado pela área de crédito. Assim, alterações no perfil destas aprovações, a curto e médio prazo, alteram o perfil da base.

Vejamos aqui um exemplo bem simples de segmentação: a distinção entre clientes Novos x Clientes Já existentes:

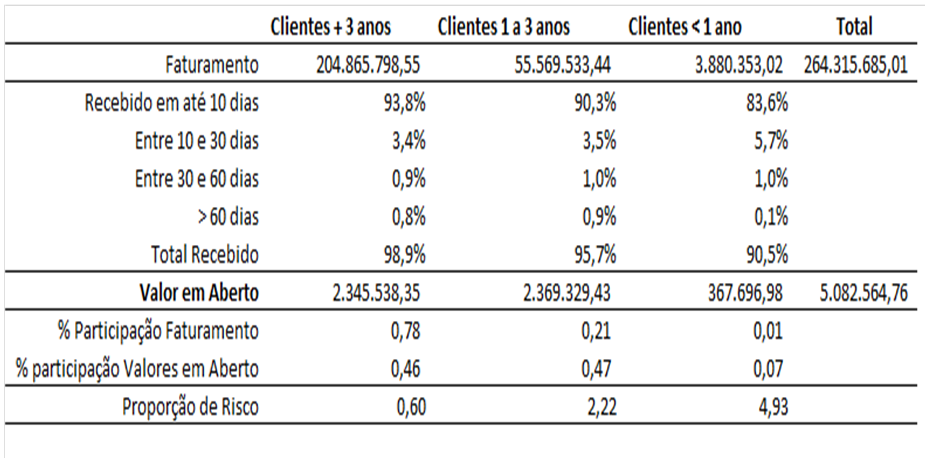

Os clientes mais antigos eram responsáveis por 78% do faturamento, enquanto que os novos clientes, aqueles com menos de 1 ano, por algo em torno de 1%.

Os clientes mais antigos eram responsáveis por 78% do faturamento, enquanto que os novos clientes, aqueles com menos de 1 ano, por algo em torno de 1%.

Desta forma, quando avaliamos o peso que os valores em aberto de cada grupo, podemos identificar que esta proporção indica que os clientes novos são responsáveis por 7% de todos os valores em aberto.

Para equalizarmos o peso de cada item – faturamento e valores em aberto, vamos utilizar aqui uma relação simples de risco.

Sempre utilizamos esta metodologia em nossos estudos: comparar quanto cada item representa de um lado bom, e quanto representa de um lado ruim, é um ótimo começo. Neste caso, estamos comparando quanto representa do faturamento versus quanto representa dos valores vencidos.

Desta forma, identificamos que os clientes novos possuem uma proporção de risco de 4,93, enquanto que os clientes antigos, 0,60, ou seja, estes clientes contribuem muito mais com a inadimplência, do que com o faturamento.

Enfim, segmentar a base e entender este movimento é fundamental para se evitar surpresas no futuro.

Podemos concluir que esta alteração na base é um movimento continuo, que acontece todos os dias, em todas as áreas de crédito. Por este motivo, não pode deixar de ser monitorado.

Sugestão para Segmentação

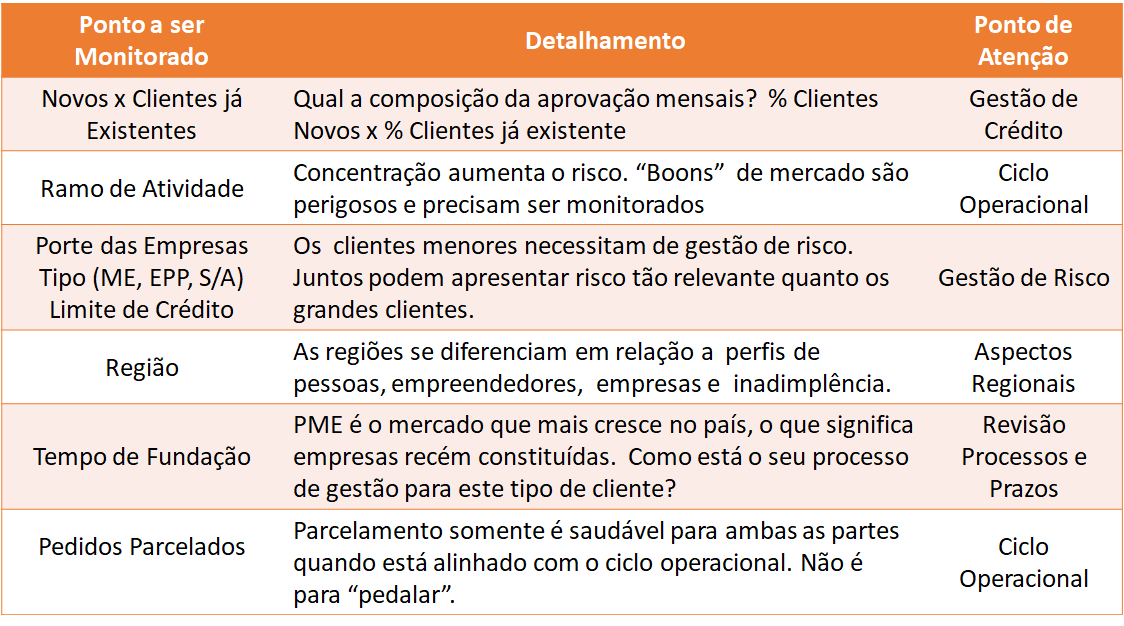

Em nossa experiência na área de crédito e cobrança, identificamos que a base muda em relação a estes pontos:

Recomendamos que inclua estes itens de monitoramento e realize a proporção de risco para cada um destes 6 pontos.

Caso você tenha interesse em conhecer um pouco mais segmentação, entre em contato conosco.

Iremos ajudar a implementar soluções que irão ajudar sua empresa a obter maior controle sobre a inadimplência, sem causar impacto negativo sobre as vendas.

Um abraço

Alcimere Noventa

MPA Gestão